基民吐槽!牛市旗手日涨幅超10%,有跟踪指数的基金涨幅居然不到5%,怎么回事?

牛市旗手券商股是近期当之无愧的焦点,买不到心仪券商股的投资者,往往会选择相应的券商ETF。不过,近日记者发现在某论坛上,东财证券公司30联接基金C的持有者表示,10月8日,基金跟踪的中证证券公司30指数的日涨幅超过10%,基金日涨幅仅有6.66%,而另一只跟踪同样标的指数的浦银安盛中证证券公司30ETF联接A、C涨幅都不到5%。为何会出现如此大的偏差?

指数基金日涨幅出现较大偏差

日前,记者在多个社交平台发现,有投资者发帖吐槽,自己购买的指数基金严重落后所跟踪指数的同日表现。

在东财中证证券30联接基金C的讨论区,有投资者表示,指数基金涨幅10个点,基金涨幅只涨6个点。

公开数据显示,东财中证证券30联接基金C,成立于2022年11月29日,跟踪指数为中证证券公司30指数。

Wind相关数据显示,10月8日,该基金的单位净值为1.326元,日涨幅为6.66%。而当日其跟踪的中证证券公司30指数的涨幅为10.69%,当日业绩比较基准增长率为10.13%。而记者发现,该联接基金近期净值表现已是连续出现较大幅度偏差。

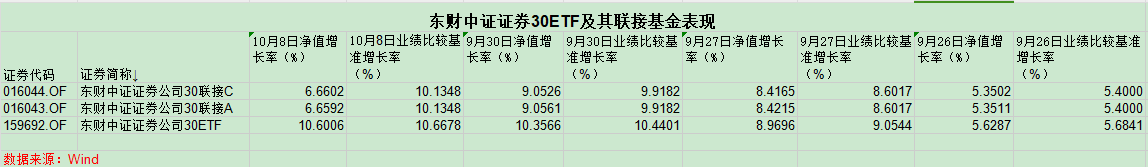

如上图所示,9月26日,东财中证证券30联接基金C的当日净值增长率为5.35%,同日业绩比较基准增长率为5.4%;9月27日净值增长率为8.42%,业绩比较基准增长率为8.60%,这两日的业绩跟踪误差并不大。而自9月30日起,情况发生了变化,该基金净值的日增长率为9.05%,而业绩比较基准增长率为9.92%,其偏离度开始加大。而10月8日,该基金净值涨幅只有业绩比较基准的65%。

与此同时,跟踪同样指数的浦银安盛中证证券公司30联接基金则是出现了更大的偏差。

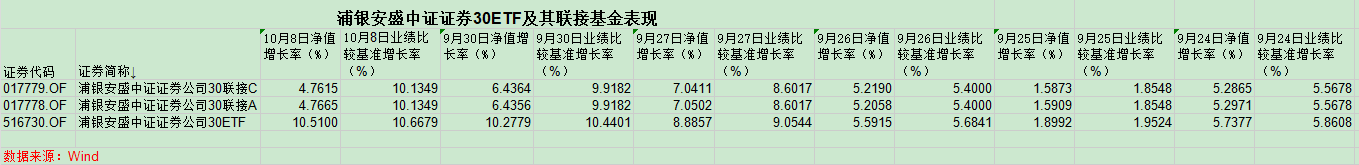

如上图所示,回顾近几个交易日,最近三个交易日,该联接基金的净值表现接连出现偏差,其偏离度不断加大。9月27日,浦银安盛中证证券公司30联接基金C的净值涨幅为7.04%,同日业绩比较基准增长率为8.60%;9月30日,该联接基金C的净值涨幅为6.44%,而同日业绩比较基准增长率为9.92%,占比不到65%,偏离度进一步扩大;10月8日,中证证券30指数的日涨幅为10.69%,而当日浦银安盛中证证券公司30联接基金A、C的净值涨幅分别为4.76%、4.77%,连同期日涨幅比较基准(10.13%)的一半都不到,日偏离度还在扩大。

场外个人资金涌入拉低仓位

通常情况下,指数型基金的偏离度应该尽可能地小,以确保基金的表现尽可能贴近标的指数。指数基金对偏离度的要求主要体现在跟踪偏离度和跟踪误差两个指标。跟踪偏离度是衡量基金收益率与标的指数收益率之间差异的指标。一般来说,普通开放式股票型指数基金的日均跟踪偏离度绝对值应不超过0.3%。跟踪误差是跟踪偏离度的标准差,用于衡量基金跟踪标的指数的稳定性。普通开放式股票型指数基金的年化跟踪误差应不超过4%。

为何上述联接基金的日偏离度会如此之大?

沪上某公募基金ETF投研人士向记者表示:“主要是近期股市突然转向,散户资金大量涌入,基金经理可能根本来不及建仓,导致仓位迅速降低,稀释了收益。这种情况特别容易出现在小规模的联接基金身上。”

一位资深的ETF基金经理也指出,最近几个交易日,权益类ETF的申购量,尤其是散户资金量上升的特别快。数倍于自身规模的资金量涌入进来,会对基金经理的日常管理产生非常大的冲击。像中证证券30指数,就只有30只券商股,结合近期券商股的热度,很可能出现无法买入的情况。

公开资料显示,截至2024年6月30日,东财中证证券30联接基金合计的资产规模只有0.41亿元,已处于清盘警戒线之下。而浦银安盛中证证券公司30联接基金同期合计规模只有0.12亿元。

作为牛市旗手,券商股近期的火热程度可想而知。9月30日,中证证券公司30指数的30只成分股全部涨停,而在昨日的10月8日,该30只成分股也几乎是全线涨停。

由此可见,大量的资金涌入后,在个股全线涨停的大背景下,基金建仓的难度明显增加。

值得注意的是,上述30只成分股中,由于海通证券和国泰君安证券停牌,自2024年9月24日起,西藏东财基金对旗下基金(ETF基金除外)持有的海通证券、国泰君安采用指数收益法进行估值。

前述沪上基金ETF投研人士向记者表示,对停牌股进行估值方法调整,会产生一定的偏离,但不会是主要原因。

有投资者向记者表示:为什么最近几个交易日,ETF跟踪偏离度并不大,而相关的联接基金的日跟踪误差却大的多?

前述资深的ETF基金经理向记者指出,这是资金到账的时间差引起的。

据了解,购买普通开放式权益类指数基金,如果投资者在9月26日15点前成功购买,投资者将于9月27日确认份额,但是基金经理能够动用上述资金则是在9月28日。

某大型基金公司ETF人士则是指出,估计这几天,券商股会有建仓的机会,预计联接基金的跟踪偏离度会明显缩小。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系